在上篇,數據君跟大家分享了《財務入門篇:費用分析,如何解決資料分散、多表分析難問題?》,主要說明了用BI分析財務費用資料會比Excel好在哪,即資料獲取更便捷、多表分析更自由、多維度資料聯動更靈活,並詳細說明了如何利用BI做好費用資料分析。

今天,我們就將進入財務分析系列的第二篇,即:應收賬款解析,如何用資料動態追蹤應收風險,回款週期從150天縮短至90天?

01 業務背景:應收賬款都在出現哪些問題?

賒銷模式是及時清理庫存、促進銷售的一種有效手段。企業在發展過程中,為了擴充套件市場、滿足發展需求,往往會採用賒銷模式來提升競爭力,這類情況在製造行業尤為常見。

但賒銷模式是一把雙刃劍,在促進銷量的同時,也會使得企業在賣出產品後不能及時回款,從而導致企業應收賬款佔比過重,降低企業的資金週轉能力,影響企業現金流,甚至危及企業的正常經營。

應收賬款的問題一般可以總結為:

● 應收賬款規模過大:依賴於賒銷模式獲取市場增長,但對賒銷訂單的風險沒有有效管控,存在銷售人員為獲取銷售額增長對有欠款風險客戶仍採取賒銷銷售的情況。

● 應收賬款回款速度慢:缺少應收賬款動態跟蹤,監管手段老舊,忽視應收賬款的賬齡分析,對不同賬齡週期的賬目沒有很好的形成差異化管理。

● 壞賬率高:缺乏催收機制指導催收人員及時有效地控制逾期&壞賬風險。

02 分析思路:如何解決應收賬款出現的問題?

應收賬款也是資產負債表中的專案,使用Excel對應收賬款進行分析通常是在月末進行。由於很難對應收賬款進行動態分析,因此,通常難以及時發現應收賬款的異常變化,監控資金風險。

為解決上述問題,本文將透過虛擬公司的應收表與實收表臺賬資料,利用BI建立動態應收賬款分析報表。

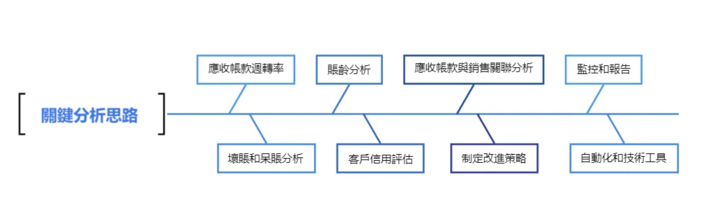

● 應收賬款週轉率:應收賬款週轉率是一個關鍵指標,它表示企業收回應收賬款的速度。計算方法是將年度銷售收入/平均應收賬款餘額。分析週轉率的變化可以幫助你確定是否需要採取措施來改善應收賬款管理。

● 壞賬和呆賬分析:檢查應收賬款中的壞賬和呆賬比例非常重要。壞賬是不太可能收回的賬款,呆賬是已經逾期的賬款。透過分析這些資料,可以估算潛在的虧損,並確定是否需要更嚴格的信用政策或追討措施。

● 賬齡分析:將應收賬款分成不同年齡段,如30天、60天、90天以上等。這有助於確定哪些賬款已經逾期,並需要採取行動來追討。通常,越早採取行動,越容易收回逾期賬款。

● 客戶信用評估:評估客戶的信用風險非常重要。建立一個客戶信用評級系統,根據客戶的信用歷史、支付歷史和財務狀況來評估他們的信用。這有助於決定是否應向某些客戶提供信用,以及信用額度的大小。

● 應收賬款與銷售關聯分析:分析應收賬款與銷售之間的關聯可以幫助您確定是否存在收款延遲或其他問題。如果銷售增加但應收賬款增加得更快,可能表示收款速度變慢。

● 制定改進策略:基於分析的結果,制定改進策略。這可能包括更新信用政策、改進客戶溝通、採取更積極的追賬措施或與風險客戶合作制定還款計劃。

● 監控和報告:分析應收賬款是一個持續的過程。定期監控應收賬款的指標,制定報告,以便管理層瞭解財務狀況,並根據需要採取糾正措施。

● 自動化和技術工具:利用財務軟體和自動化工具來跟蹤和管理應收賬款。這些工具可以加速賬款收回過程,並提供更精確的資料分析。

03 實踐鏈路:具體如何實操?

1、應收賬款規模分析

首先我們來評估當前應收賬款的規模,單純的應收賬款並沒有辦法給我們提供太多資訊,一般我們會結合營業收入一起來評估應收賬款當前的規模(也可以應收賬款結合總資金,邏輯同理),分析的過程我們可以引入時序的對比分析以及同行的競對分析,下面我們以時序分析為例:

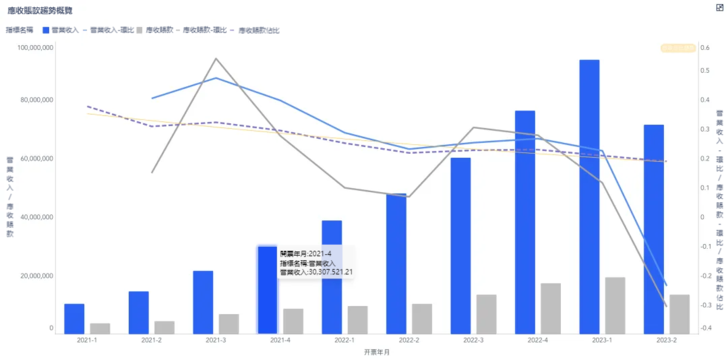

我們按季度統計營業收入和應收賬款的變化,一般而言,兩者會同步增長,我們在監控應收賬款規模的時候會重點分析兩者出現重大偏差的情況,比如應收賬款增幅較大遠高於營業收入(黑色線高於藍色線,如21年3季度),此時可能是我們迫於競爭或客戶陷入財務危機導致,也可能是我們為擴大營收犧牲了信用政策,需要及時識別洞察原因。

為了更好地定位規模問題,我們也可以定義一個應收賬款佔營業收入的比值指標進行監控(圖中紅色線條),這樣我們可以更快速的定位到應收賬款的規模問題,還是下圖為例,我們能夠看到趨勢上講應收賬款規模一直走低,僅21年3季度略有抬頭。

對於應收賬款規模的分析除了此處的時序分析外,我們也可以引入一些公開的財報資料,分析對比同行業、相關競品的應收賬款規模來作為自身參考,此時我們也可以引入週轉率指標進行評估對比,引入週轉率之後我們也可以結合存貨週轉率進行對比分析,篇幅有限,此處不展開討論。

2、應收賬款質量分析

評估完應收賬款的規模後,我們需要進一步分析應收賬款的質量。

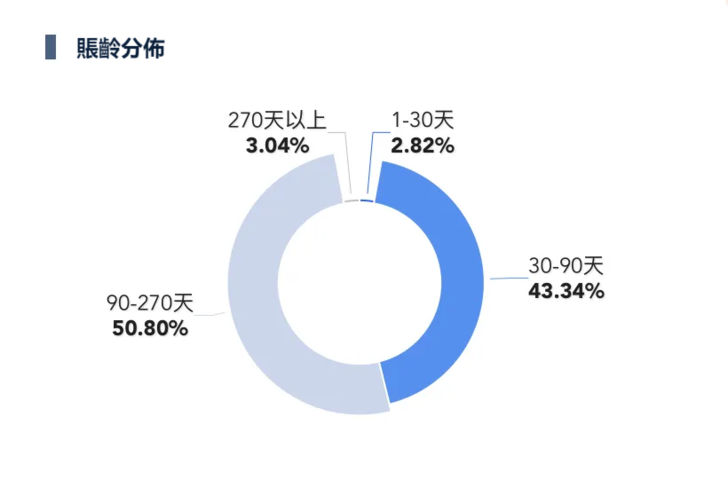

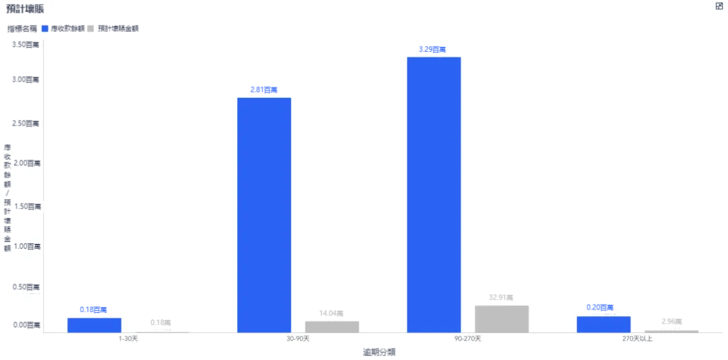

對於質量的評估我們可以引入賬齡和壞賬兩個指標進行評估,先是基於當前的應收賬款展示其賬齡結構(對於賬齡結構的分析不同行業有各自的標準,此處僅做示意):

那我們知道賬齡越小風險越低,對於上面的結構圖表我們沒有辦法很好的瞭解當前的結構是否健康,跟分析應收賬款規模同樣的道理,我們可以透過時序圖來分析不同賬齡的時序走勢來判斷當前的結構是否健康。

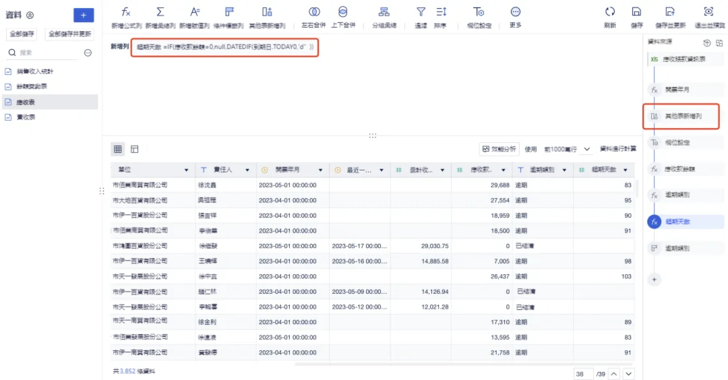

此處可能很多小夥伴不瞭解如何計算賬齡,所以針對賬齡的計算我們額外補充一下:

大多數企業的業務單據和應收款財務單據是能夠匹配上的,這種情況下我們計算賬齡會比較簡單,基於應收表先標記出哪些單據是未結清的,然後根據預期時間和當下時間進行計算即可得到逾期時間,對逾期時間進行分類即得到賬齡分佈,用BI即可快速實現,如下圖所示。

當時也有一些企業因為種種原因業務單據和財務單據無法完全匹配,此時我們可以以客戶為最細粒度基於先進先出的原則估算賬齡。

有了賬齡結構之後,下一步我們就可以根據企業的壞賬計提規則估算壞賬金額:

3、應收賬款客戶分析

當我們對企業自身的應收賬款規模、質量都有一個明確的判斷之後,下一步就是要形成動作進行業務閉環,儘量提高我們的回收率。

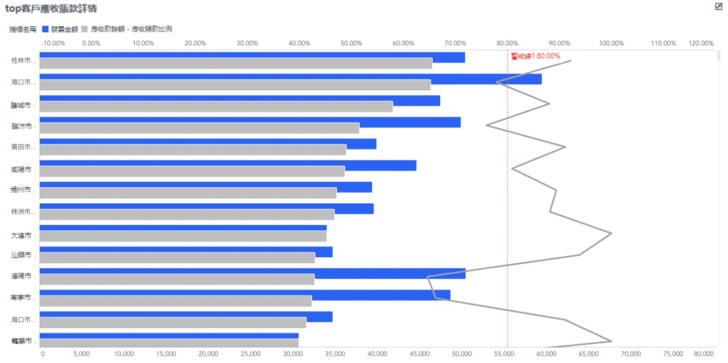

在這一步我們一般會考慮從客戶風險預警的角度進行分析,此處如果深入分析的話,我們可以構建客戶的信譽評級體系,由於篇幅有限,此處只是簡單示意:

在這個過程中我們希望識別到以下兩類客戶:

第一類:應收賬款規模過大的客戶

第二類:應收賬款規模尚可且存在回款風險的客戶:應收賬款佔比高;近期回款能力下降

針對這些客戶,我們可以透過BI快速對資料進行抓取,識別出以上客戶:

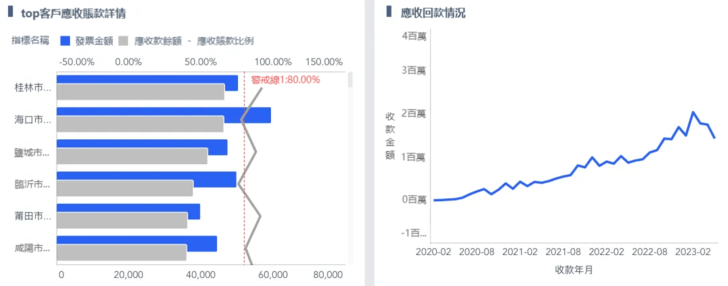

首先是高應收賬款客戶以及高應收賬款佔比客戶,我們可以直接透過BI的條件樣式進行篩選,如圖排名靠前的客戶即為應收款較高的客戶,同時我們也可透過線圖示記出需要關注的高佔比客戶。

若要額外分析客戶的近期回款能力,我們也可以在上圖的基礎上透過BI的資料聯動能力實現。

我們新增一個回款趨勢圖,透過聯動即可分析到不同客戶的近期的回款情況,以此識別近期回款能力下降的客戶:

最終分析效果

04 總結

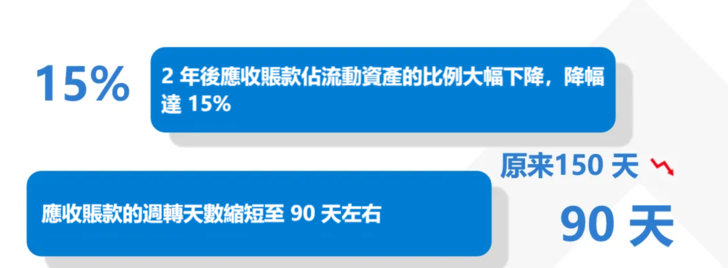

本篇向大家介紹了,目前企業在應收賬款時出現的3個問題以及對應的解決思路,並用BI工具演示如何在其中對資料進行分析。透過以上分析方案,企業可做到:

● 基於應收賬款動態分析監管體系,支撐公司、各級組織和業務員能及時掌握應收賬款風險現狀

● 從不同賬齡、客戶型別、逾期賬款金額規模及佔比衡量風險等級,重點催收高風險客戶訂單,提高回款效率

某製造業企業使用此分析方案,2年後應收賬款佔流動資產比例大幅下降,降幅達 15%,應收賬款週轉天數從原來的 150 天縮短至 90 天左右。