現金流是企業的生命線,直接決定生存能力與戰略落地空間。它反映了企業的資金流動路徑,直接展示了經營、投資與籌資活動的真實效能。但面對複雜的現金流量表,許多財務人常常一頭霧水,不知道該從哪裡下手。今天,我就從“經營活動、投資活動、籌資活動、自由現金流、波動性”五大維度,直擊現金流量表的核心邏輯,提供一套可落地的分析框架,手把手教你拆解現金流量表,掌握企業真實資金動向。

一、從經營活動現金流看財務健康度

現金流分析的起點是經營活動現金流,這是企業核心業務的直接體現,也是衡量企業財務健康的關鍵。

1.經營活動現金流是什麼

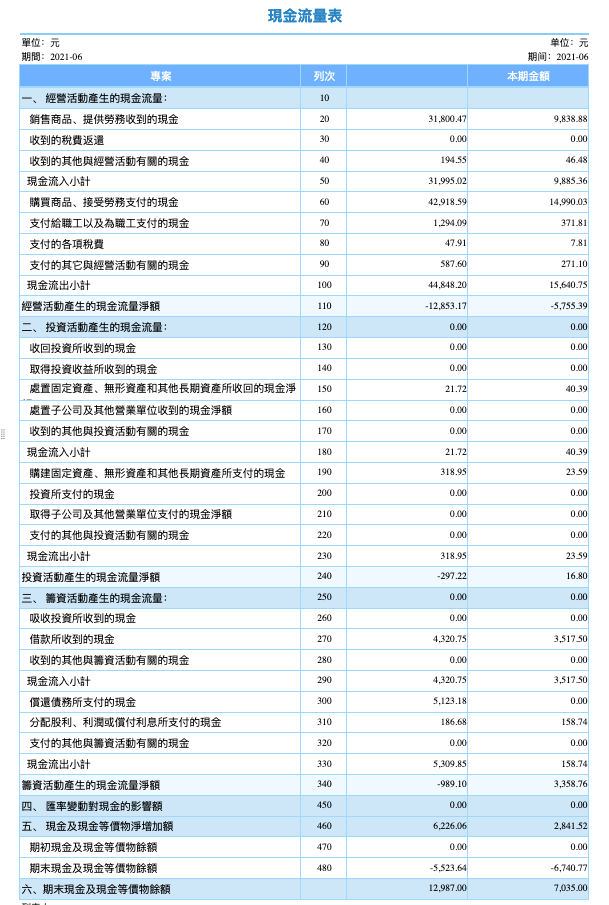

經營活動現金流(CFO)是指企業在日常經營過程中產生的現金流入和流出,主要包括銷售商品、提供勞務、購買原材料、支付職工薪酬等產生的現金流量。它是企業“造血能力”的核心指標,直接反映了企業主營業務的盈利能力和資金週轉情況。

2.經營活動現金流為什麼重要

經營活動現金流為負,意味著企業的經營活動無法產生足夠的現金來維持日常運營,這可能引發流動性危機,甚至導致企業破產。淨利潤高但經營活動現金流低的企業,可能存在虛增收入、應收賬款積壓等問題,無法轉化為實際的現金流入。

3.經營活動現金流怎麼看

經營活動現金流是企業的“生命線”,健康的企業經營活動現金流應持續為正且能夠覆蓋淨利潤。只有這樣,企業才能在市場競爭中保持穩定的資金鍊,實現可持續發展。

二、從投資活動現金流看未來業務佈局

接下來需要關注的是投資活動現金流,它反映了企業的戰略佈局和未來發展方向。

1.投資活動現金流是什麼

投資活動現金流(CFI)是企業在固定資產、無形資產、股權、債權等長期資產上的投入與收益產生的現金流量,它反映了企業的戰略佈局和未來發展方向。

2.投資活動現金流為什麼重要

如果企業的投資活動現金流長期為負,說明企業正在積極進行固定資產投資、併購或研發等活動。寧德時代近年來大規模擴產,其投資活動現金流持續為負,這表明企業正處於快速擴張階段。但如果企業在自身現金流緊張的情況下仍大舉投資,可能會陷入資金鍊斷裂的風險。

3.投資活動現金流怎麼看

投資活動現金流反映了企業的戰略野心,但必須與企業的造血能力和融資結構相匹配。只有這樣,企業才能在擴張過程中保持資金鍊的穩定,實現可持續發展。

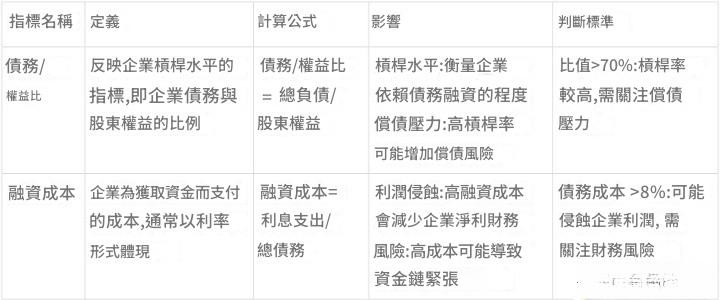

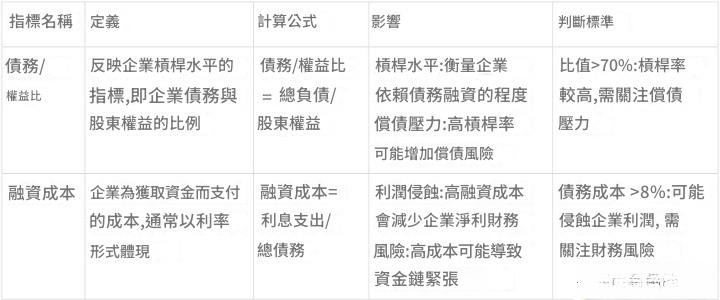

三、從籌資活動現金流看融資能力

健康的籌資活動現金流應支援企業的戰略擴張,而不是掩蓋經營困境。企業需要在融資規模、融資成本和資金用途之間找到平衡,以確保資金鍊的穩定和可持續性。

1.籌資活動現金流是什麼

籌資活動現金流(CFF)是指企業在股權融資、債權融資、分紅、償債等資本運作過程中產生的現金流量。它反映了企業的融資能力和資本結構。

2.籌資活動現金流為什麼重要

如果企業過度依賴短期借款,可能會受到利率波動的衝擊,增加企業的財務風險。如果企業頻繁分紅但自身現金流緊張,可能會損害企業的長期發展,影響企業的資金儲備和未來發展潛力。

3.籌資活動現金流怎麼看

四、從自由現金流看真實資金狀況

進一步深入分析,自由現金流是衡量企業真實資金狀況和盈利質量的關鍵指標,它反映了企業在滿足再投資需求後的剩餘資金情況。

1.自由現金流是什麼

自由現金流(FCF)是指企業在扣除資本性支出後剩餘的可自由支配的現金流量。計算公式為:自由現金流 = 經營活動現金流淨額 - 資本性支出。它是企業真正可用於償還債務、支付股息、進行再投資或儲備的現金。

2.自由現金流為什麼重要

巴菲特認為,企業價值等於未來自由現金流的折現總和。自由現金流是衡量企業真實盈利能力的重要指標,它反映了企業在滿足再投資需求後能夠為股東創造的價值。自由現金流持續為正的企業,通常具有較強的內生增長能力和危機應對能力,在面對市場波動時能夠保持穩定的經營狀況。

3.自由現金流怎麼看

簡易計算公式為:自由現金流 = 經營活動現金流淨額 - 購建固定資產支付的現金。透過這個公式,可以快速估算企業的自由現金流水平。如果企業的自由現金流持續為正,說明企業具有較強的盈利能力和資金儲備能力。如果企業的自由現金流持續為負,說明企業可能處於擴張階段,但需要依賴外部融資來維持運營。這種情況下,企業需要密切關注資金鍊的穩定性,避免因資金短缺而陷入困境。但不同行業的自由現金流水平存在差異,因此,在分析自由現金流時,需要結合行業特性進行對比分析。

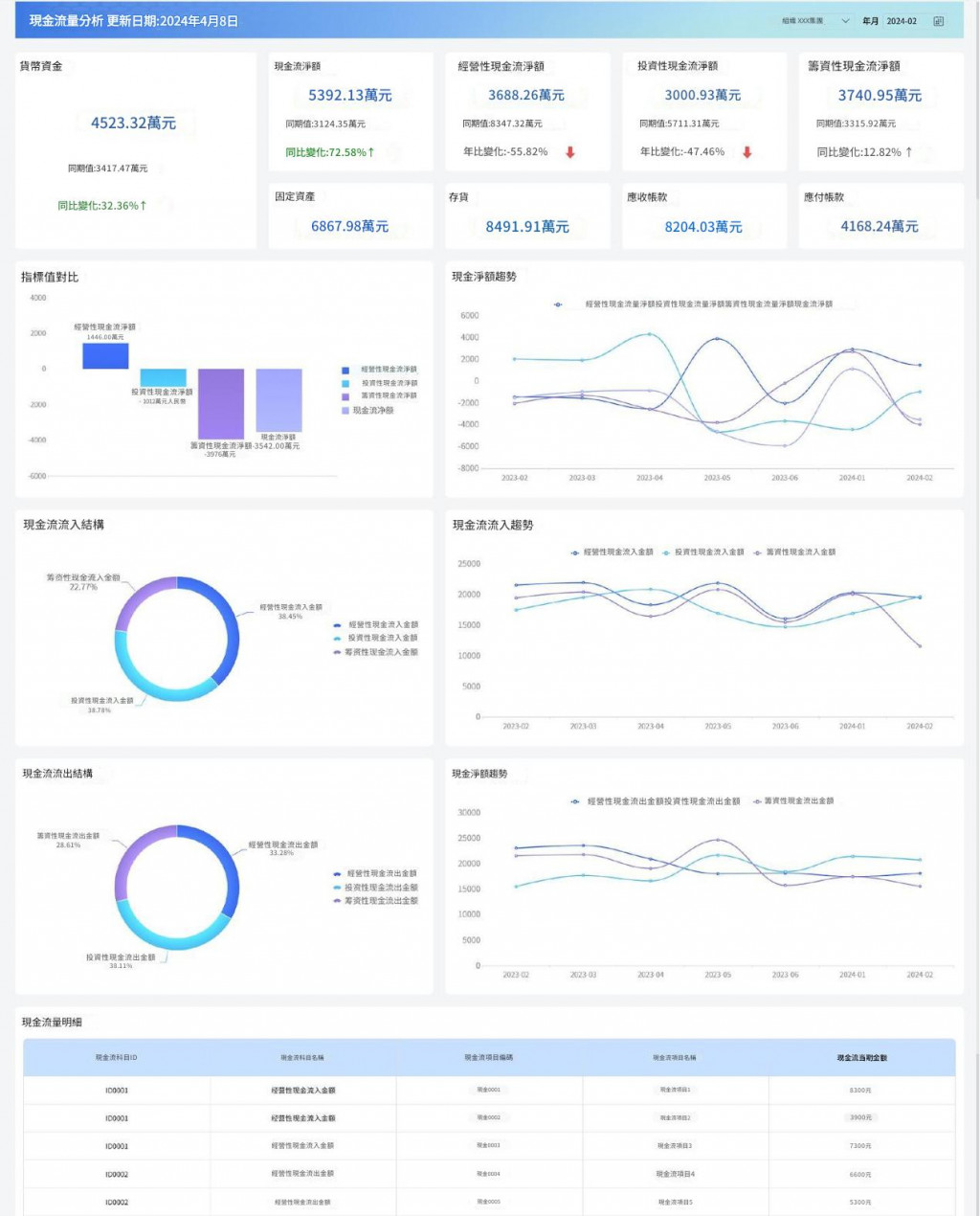

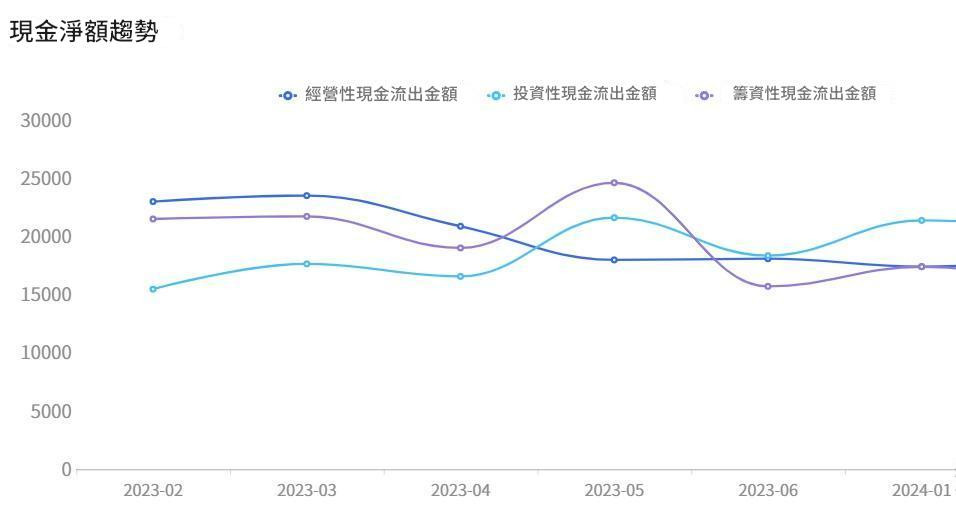

上面的現金流量分析看板就是用財務分析工具FineBI製作的,它可以做到快速又簡單的完成整個現金流平臺的搭建,不用敲程式碼,就只要點幾個按鈕就可以實現。而且它在後續的各項現金流分析上也能幫大忙,它的視覺化功能非常的強大,內含60+圖表資源,只要輕鬆拖拽就可以生成各種圖表,點選圖表還可以檢視詳細的實時現金流資料資料。FineBI的官網連結放這裡了,方便大家檢視。

五、從現金流的波動性看抗風險能力

最後,現金流的波動性分析能夠幫助我們評估企業的抗風險能力,這是完善現金流分析框架的重要一環。

1.現金流波動性是什麼

現金流波動性是企業現金流入和流出的穩定性,它反映了企業在不同經營週期、市場環境下的資金流動變化情況。現金流波動性受多種因素影響,包括行業週期、客戶結構、市場競爭等。

2.現金流波動性為什麼重要

波動性低的企業通常具有更強的抗風險能力。公用事業企業由於業務的穩定性和剛需性,現金流波動性較小,能夠在經濟波動中保持穩定的經營狀況。銀行和金融機構對現金流波動大的企業通常會提高貸款利率或收緊信貸額度,因此在融資時往往面臨更高的成本和更嚴格的條件。

3.現金流波動性怎麼看

一些行業具有明顯的季節性特徵,例如零售業在第四季度面臨雙11、聖誕節等通常會出現現金流的激增。然而,企業需要確保在淡季有足夠的資金儲備來維持運營,避免因季節性波動導致資金鍊緊張。並且如果企業對單一客戶或少數客戶的依賴度過高,現金流將受到大客戶需求波動的顯著影響。企業可以透過對沖策略來平滑現金流波動,也可以透過多元化客戶、最佳化供應鏈等方式來降低現金流波動性。

現金流波動性是衡量企業經營穩定性和抗風險能力的重要指標。企業需要透過分析季節性特徵、客戶集中度以及採用有效的對沖策略,來最佳化現金流的穩定性,增強自身的抗風險能力。

六、總結

掌握現金流分析,不僅是對企業生存能力的診斷,更是對戰略執行力的驗證。健康的現金流管理要確保經營造血能力支撐戰略擴張,融資結構匹配業務需求,自由現金流儲備抵禦風險,同時透過穩定性最佳化增強抗週期能力。透過對經營活動現金流、投資活動現金流、籌資活動現金流、自由現金流和現金流波動性的分析,我們可以構建一個完整的現金流分析框架,全面評估企業的財務健康狀況和未來發展潛力。建議企業:

1. 投資活動:與企業的經營活動現金流和融資能力相匹配,確保資金鍊的穩定。

2. 籌資活動:融資結構應合理,融資成本應可控,資金用途應符合企業的發展戰略。

3. 現金流波動性:透過最佳化客戶結構、採用對沖策略等方式,增強企業的抗風險能力。

最後,給大家分享一份現金流報表全套模板,下載就可以直接使用,裡面有各類中國式複雜報表,像是段落明細表、分頁報表、分組彙總報表、分欄報表等,可以幫助大家做好資產負債表、現金流量表和損益表等財務報表,還有40多種圖表模型,分享給大家。